El crecimiento acumulado del número de unidades económicas en el periodo 2014 – 2019 fue de 25.2% para las pequeñas y medianas empresas (pymes), mientras que para el total de empresas, fue de 13.5%. En el caso del personal ocupado, el aumento fue de 12.9% en pymes frente a un 25.8% para el total de empresas. Esto apunta a una tendencia a reducir el número de ocupados por unidad económica en el último lustro.

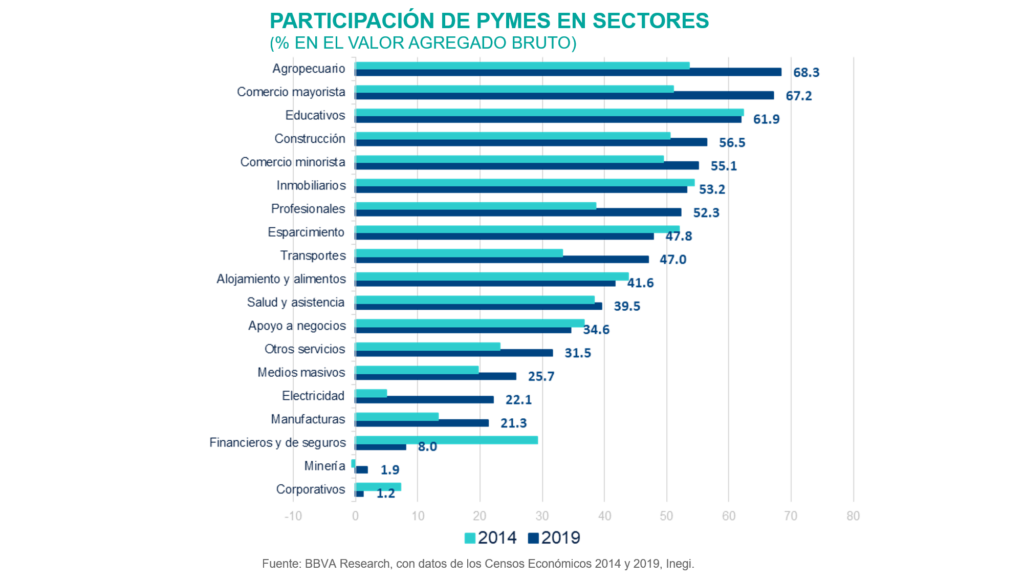

Los procesos económicos que caracterizan a las pymes adquieren especial importancia en el sector comercio, en donde representan un 67.2% del valor agregado mayorista y un 55.1% del minorista.

La concentración y escala de operación que presentan los diversos sectores productivos muestra a las actividades comerciales como el hábitat natural de las pymes. La mayor concentración de valor en dicho tamaño de empresas en el sector comercio ha resultado, a su vez, en mayor rentabilidad, reflejada en los ingresos de las empresas.

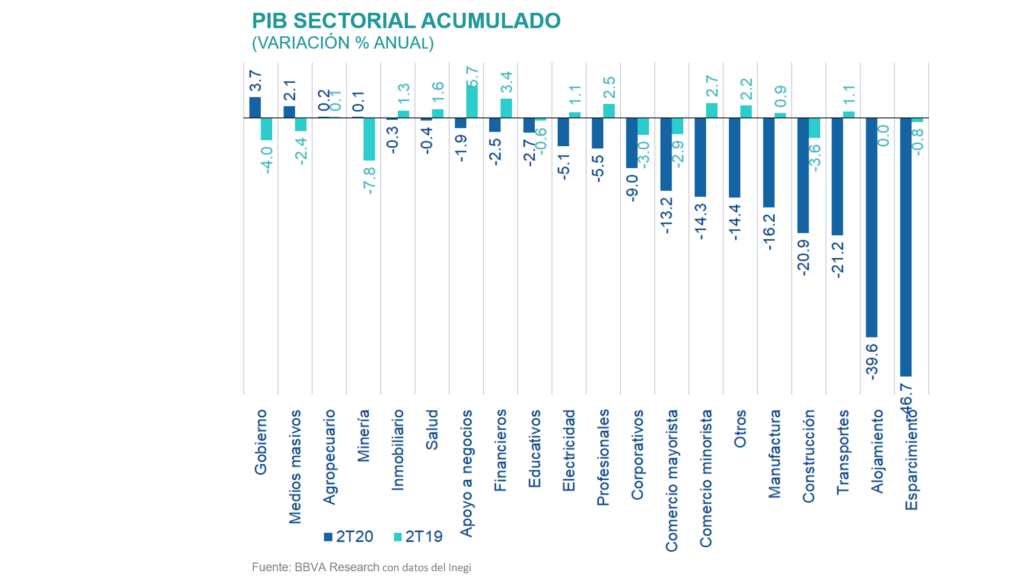

Como resultado de la contingencia, la mayoría de los sectores se contrajo

El estudio destaca que como resultado de la contingencia, la mayoría de los sectores se contrajo. Las excepciones fueron gobierno, información en medios masivos, agropecuario y minería, que crecieron 3.7%, 2.1%, 0.2% y 0.1% al 2T20, respectivamente. En contraste, los sectores de alojamiento (turismo) y esparcimiento fueron los más perjudicados. El primero tuvo una caída del 39.6%, mientras que el segundo de 46.7%. No obstante, su poca participación en el PIB total limitó el impacto. El mayor efecto negativo estuvo dado por los sectores de mayor peso, como son la manufactura (-16.2%), comercio minorista (-14.3%), mayorista (-13.2%), construcción (-20.9%) y transportes (-21.2%), todos al 2T20.

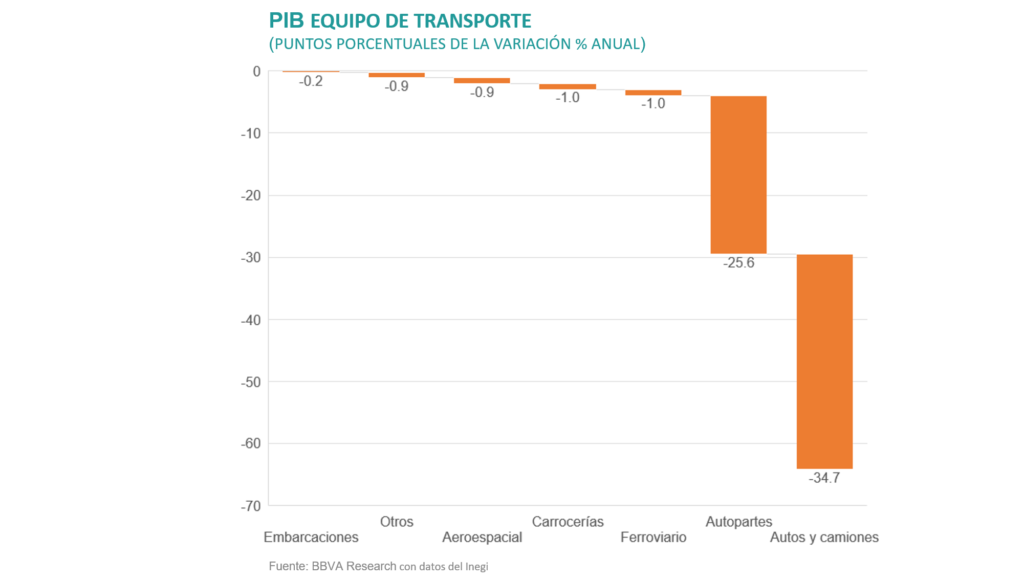

Aun en esta coyuntura de contracción económica se pueden encontrar oportunidades de crecimiento al revisar a más detalle los distintos sectores. Un caso es la manufactura, cuyos dos principales subsectores, a saber -la industria de alimentos y la fabricación de equipo de transporte-, ven una reducción del PIB del orden de 1.1% y 64.2%, respectivamente, a la mitad de este 2020.

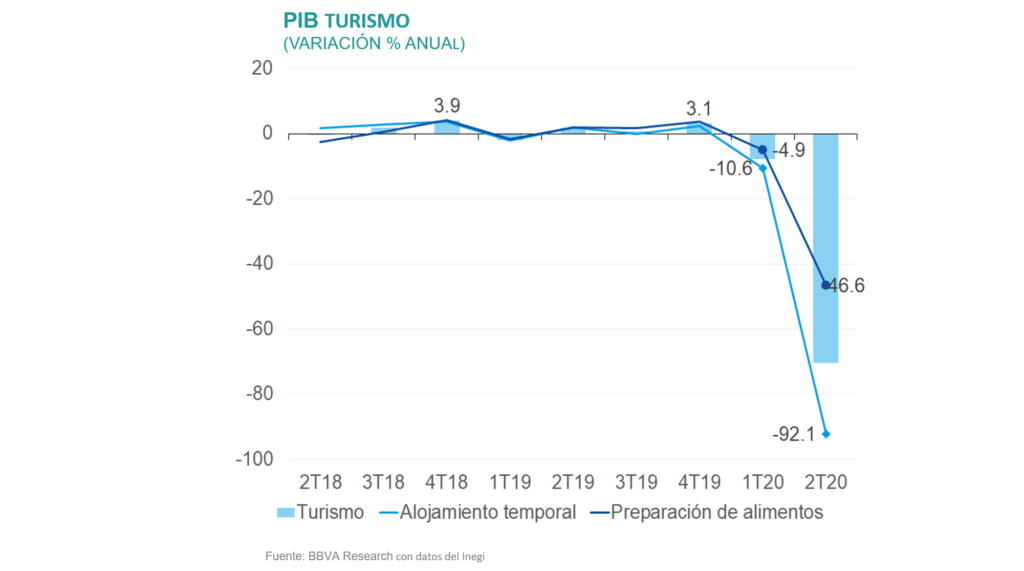

No obstante, mientras en equipo de transporte todas sus actividades se contrajeron; en las industria alimentaria algunas mejoraron. Es el caso del procesamiento de carne, alimento para animales, así como la molienda de granos y obtención de aceites, crecieron a tasas de 1.1%, 0.2% y 0.1% cada una. Otros dos sectores que fueron perjudicados por la crisis económica son el turismo y transporte, ambos muy relacionados entre sí. En el primer caso, conformado tanto por el alojamiento temporal como por la preparación de alimentos, la caída del PIB fue de 70.4%, como resultado de variaciones anuales de -92.1% y 46.6% en sus dos subsectores. Sin embargo, los ingresos de la rama de actividad preparación de alimentos por encargo han seguido creciendo durante el primer semestre del año.

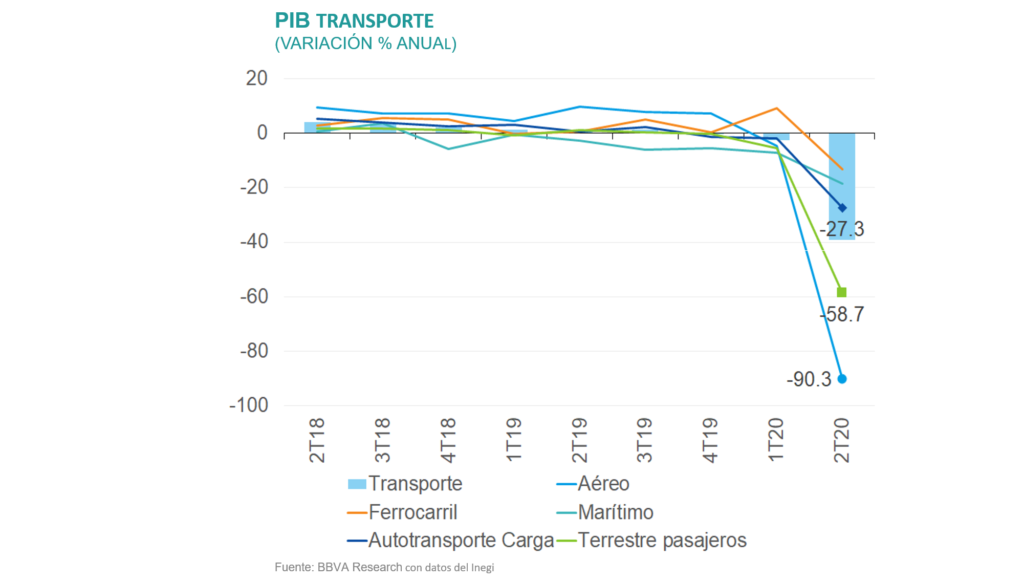

Por otro lado, el informe “Situación Regional Sectorial” detalla que los servicios de transporte cayeron a una tasa anual de 39.3%, donde el transporte aéreo fue el de mayor caída (-90.3%). El transporte de pasajeros en general ha sido más afectado ante las restricciones a la movilidad. El autotransporte de carga también fue afectado con un impacto de -27.3%; pero BBVA México estima que será de los primeros en recuperarse ante el regreso de actividades de la manufactura y la mayor movilidad de mercancías por parte de las personas.

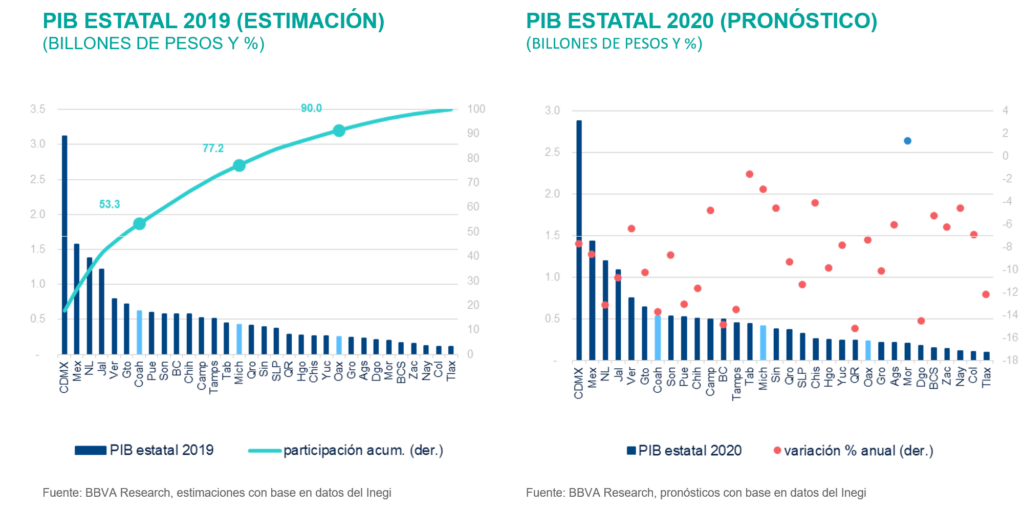

Los menores flujos de inversión se tradujeron en una contracción en más de la mitad de las entidades federativas. Tlaxcala (6.4%), Colima (4.1%) y Chihuahua (1.9%) encabezaron el crecimiento durante 2019, seguidas de Baja California, Nuevo León y Yucatán, con tasas de 1.8%, 1.7% y 1.5%, respectivamente.

Al cierre del 2019, la Ciudad de México, el Estado de México, Nuevo León, Jalisco, Veracruz, Guanajuato y Coahuila representan el 53.3% del valor agregado bruto a nivel nacional. Dichas entidades conformaron el 53.2% de la actividad al cierre de 2018. La zona del sureste –Campeche, Chiapas, Quintana Roo, Tabasco y Yucatán– experimentó la mayor contracción, con un -2.2%, mientras que la región del noreste –Coahuila, Durango, Nuevo León y Tamaulipas– presentó el mayor crecimiento (1.4%), principalmente con base en las manufacturas de exportación.

Como consecuencia de una menor contracción de la minería petrolera, Tabasco presentará incluso una menor contracción que en 2019, cayendo su actividad 1.4%. Se espera una mitigación en la contracción de la actividad por la definición de manufacturas como la automotriz o la aeroespacial por ser actividades prioritarias, así como por industrias como la alimentaria, que presentó una menor afección desde el inicio de la crisis sanitaria, pudiendo mitigar la caída en dichas entidades.

Quintana Roo presentó la mayor caída (99.5%) en flujos de inversión extranjera directa (IED) durante el 1S20, constituyéndose como la entidad con menor flujo de IED en el periodo. En el resto de entidades del sureste, Chiapas presentó una caída de 70.5%, Yucatán presentó una contracción de 22.6%, seguida de Tabasco con un retroceso de 20.8%. Campeche, la única entidad del sureste en terreno positivo, presentó un avance de la IED de 14.5%.

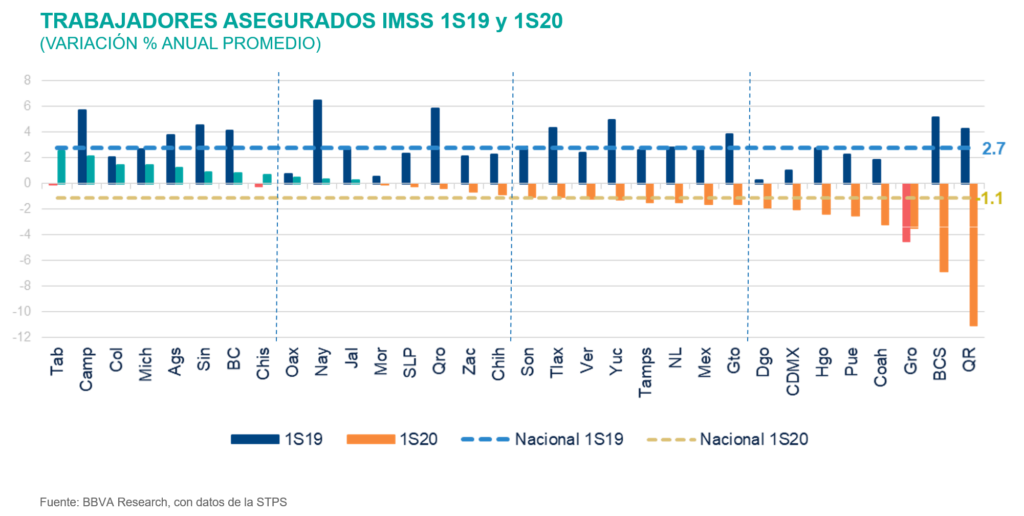

En términos de empleo, 21 entidades presentan una contracción en el número de trabajadores asegurados durante la primera mitad del año, mientras que el número era tan sólo 3 durante el 1S19.

Las entidades con una mayor participación de sectores que se consideren esenciales o prioritarios tenderán a recuperarse antes que entidades que dependan en mayor medida de actividades cuyo horizonte de recuperación es aún lejano, como es el caso del turismo. El estudio precisa que la demanda interna por vehículos nuevos ha bajado por distintos factores como son el mayor precio, el incremento en el costo de mantenimiento, la disminución en el empleo y los niveles salariales.

Con la crisis sanitaria, la capacidad utilizada de las plantas automotrices promedió 82.5%; en tanto que en los sectores específicos de fabricación de automóviles y autopartes fue de 81% y 83.6% cada uno. Estas cifras se precipitaron drásticamente durante los meses de abril y mayo. En la rama de automóviles se tocó fondo con 5.6% y 10.4% de utilización; en el caso de las autopartes el impacto fue ligeramente menor, pero igual se alcanzaron niveles mínimos de 17.2% y 25.3%.

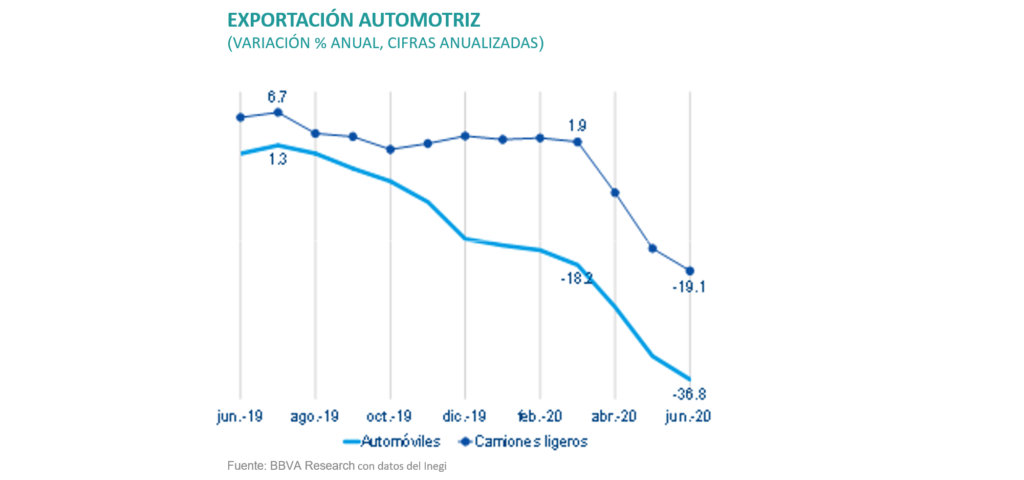

A pesar de la incipiente recuperación de la producción, aún su valor, así como el de las ventas, sigue en terreno negativo; aunque a un nivel menos drástico, ubicándose en la franja negativa del 20% al 30%. BBVA México estima que se verán tasas positivas hasta finales de este año o al inicio del 2021; pero no significarán una recuperación, sino un efecto estadístico debido a la baja base de comparación.

El estudio precisa que la demanda interna por vehículos nuevos ha bajado por distintos factores como son el mayor precio

La contracción se da en un entorno de menor demanda interna, pero también por la caída en las exportaciones. Al mes de junio del 2020 se han exportado 2.6 millones de unidades, lo que representa una contracción del 25.6% en términos anuales. Con base en este indicador, es a partir de mayo cuando se cae por debajo de la barrera de 3 millones de unidades exportadas.

El informe “Situación Regional Sectorial” señala que ya en julio y agosto se han superado las 250,000 unidades conforme la industria reanudó actividades en la región de Norteamérica. Cerca del 82% de las unidades exportadas de enero a agosto de este año fueron a EUA, cuya demanda cayó 31%. En segundo y tercer lugar se tiene a Canadá y Alemania, países que también disminuyeron sus compras de unidades a México durante el periodo analizado. En conjunto, estos tres países recibieron 1.4 millones de unidades durante este periodo, 31% menos que el año previo cuando se destinaron poco más de 2 millones de unidades solo a estos tres países.

Por lo anterior, el estudio considera que la vía más pronta para la recuperación del sector automotriz será el mercado externo. En el segundo semestre del 2020, ya se observan ligeras mejoras en la producción, ante la reapertura de actividad. Y como se ha señalado en ocasiones anteriores, impulsado más por el comercio internacional y el ciclo manufacturero de EUA, que por el mercado doméstico. Sin embargo, no tendrán un cambio drástico de tendencia hacia una recuperación, no al menos durante este año y probablemente el siguiente.